一直以来,由于养猪场是集体用地,生猪养殖没有抵押物,银行贷款的门很难跨进去。事实上,这样的困境是很普遍的,农户手中最为值钱的活体动产难以成为银行认可的标准抵押物,所以养殖户都被视为贷款市场上的“贫困户”。

近日,农行永济支行向山西某农业科技有限公司成功发放“智慧畜牧贷”600万元,有效缓解了小微企业担保难的燃眉之急,这也是该行扎实推进金融产品创新助力乡村振兴的有力举措。

这背后是我国动产和权利担保统一登记制度正式建立。2021年,国务院正式印发《关于实施动产和权利担保统一登记的决定》,完成动产融资统一登记公示系统功能升级改造,升级后的登记系统于2021年1月1日零点正式上线,人民银行征信中心具体承担服务性登记工作。

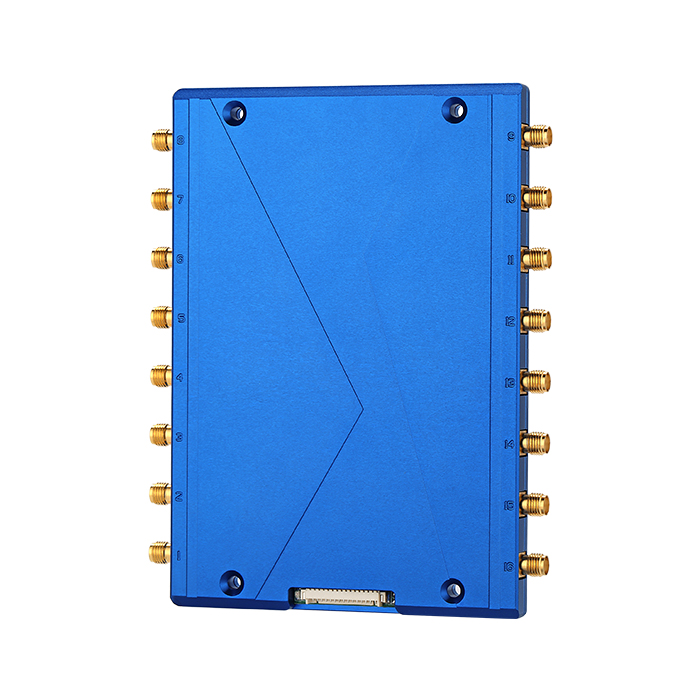

2022年,生猪行情长期低位运行,企业生产受到较大影响。为走出困境,该公司多方努力寻找贷款,但由于种猪存在评估难、管理难和防疫难等问题,一直没有金融机构愿意放款。7月初,永济市政府与农行运城分行签署战略合作框架协议。在农行运城分行的具体指导下,农行永济支行快速确定专项对接人员,根据该公司活体资产情况,依托总行推出的“智慧畜牧贷”场景,出台了具体方案。

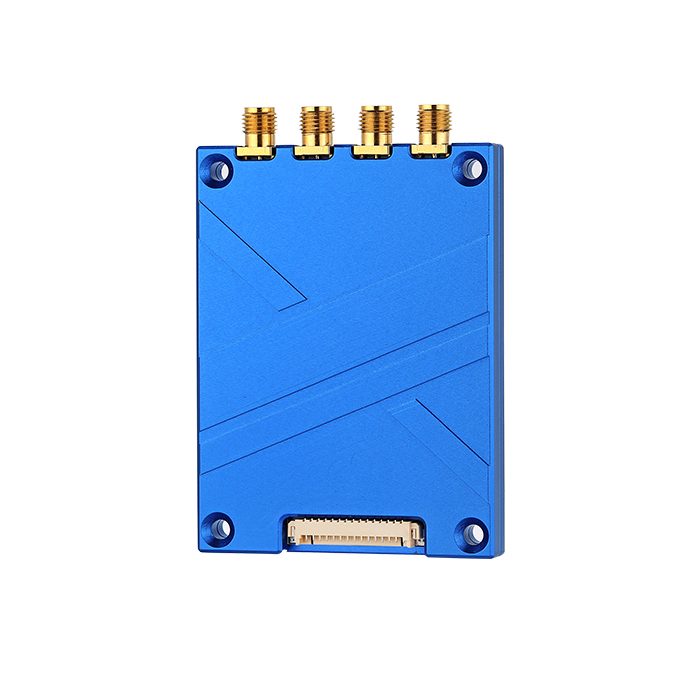

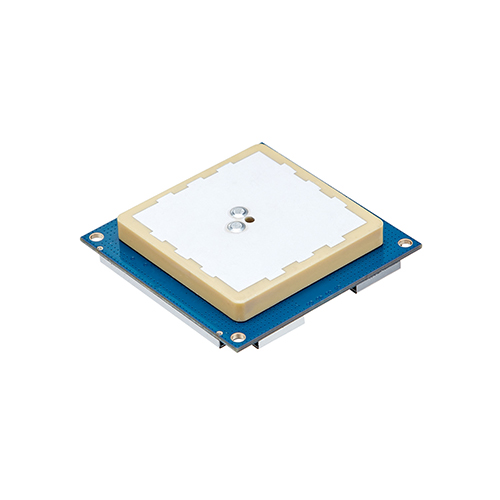

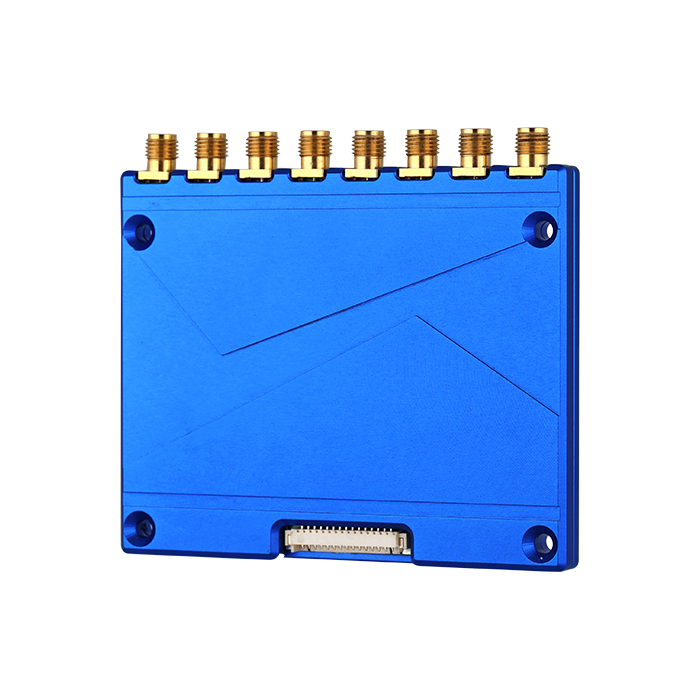

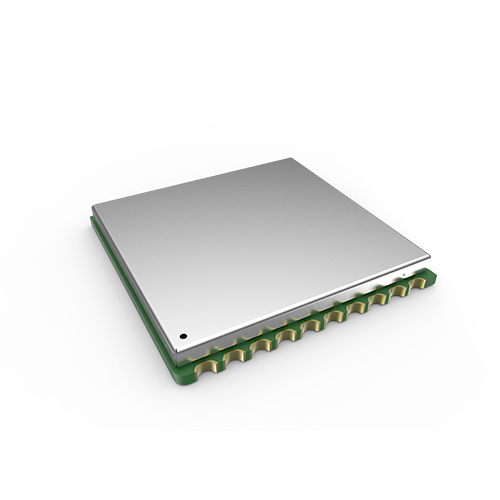

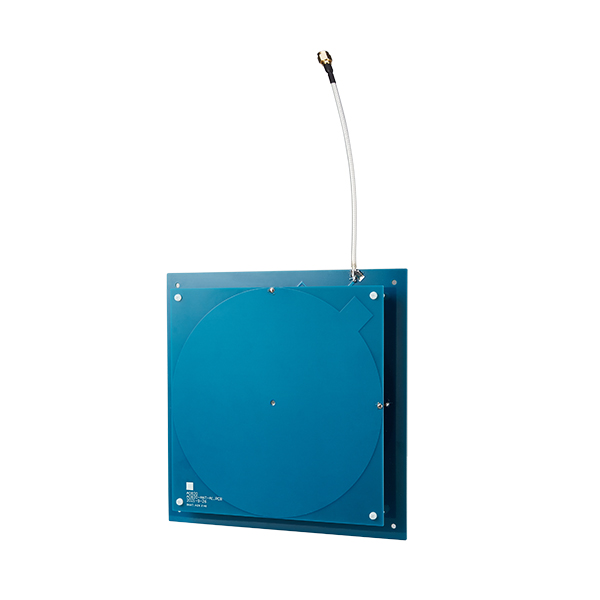

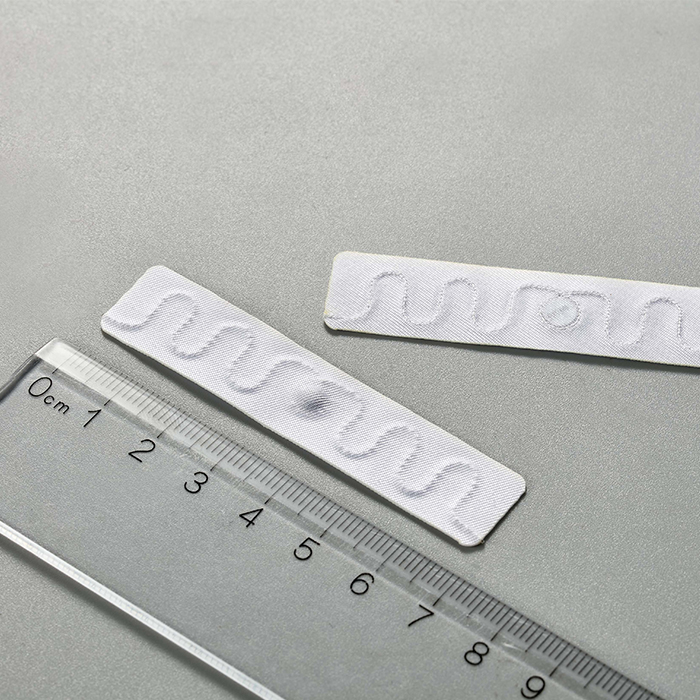

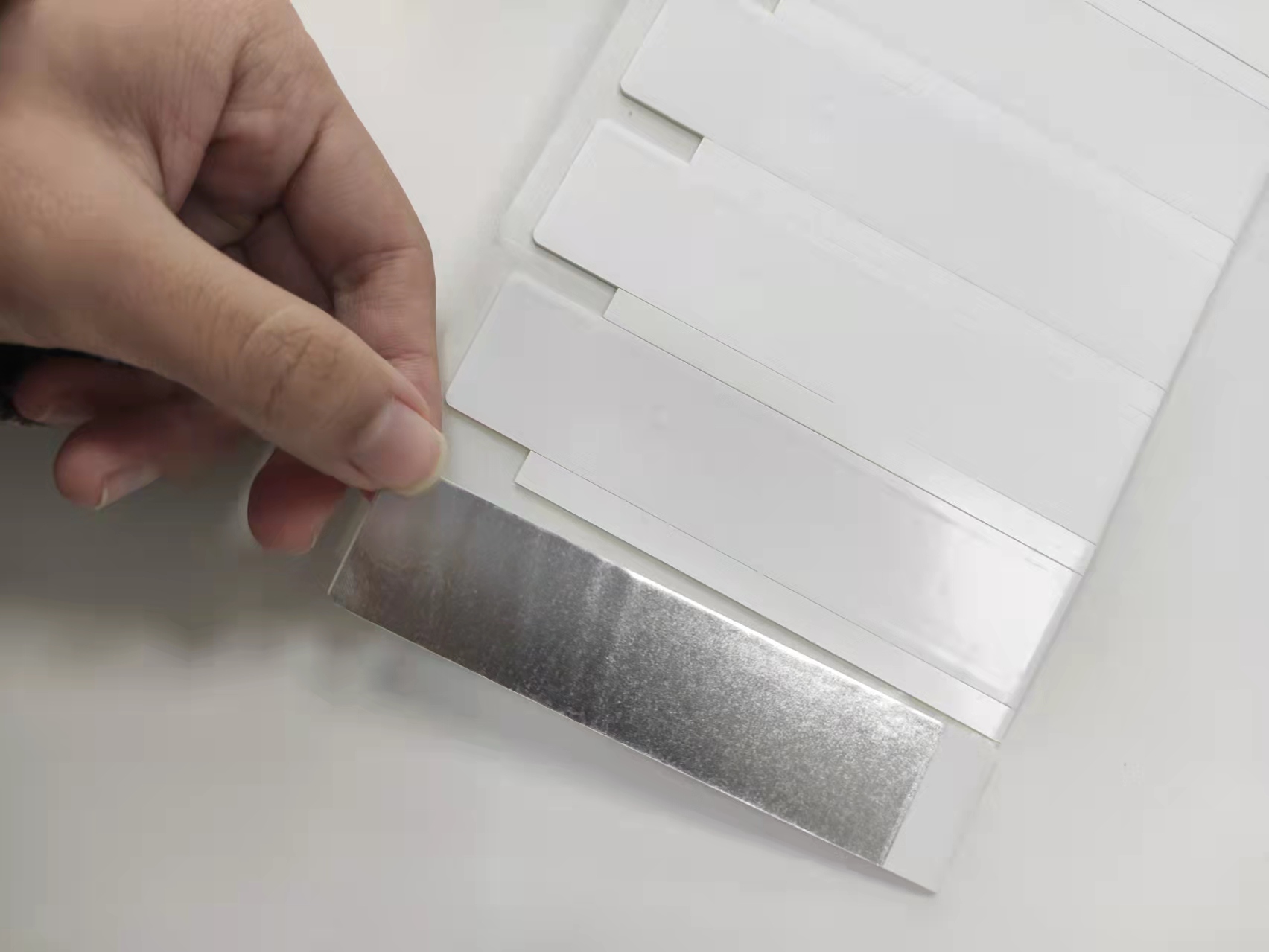

值得一提的是,方案为每个活畜资产配备RFID动物耳标,形成唯一的数字身份识别码,实现一物一码、一物一档,随时随地盘点生物资产数量和活动轨迹,使得活畜资产可视可控。

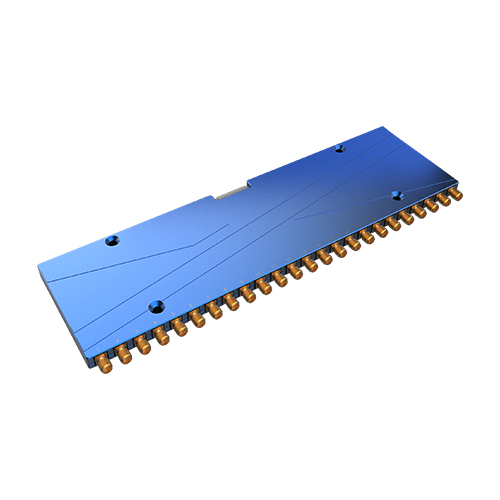

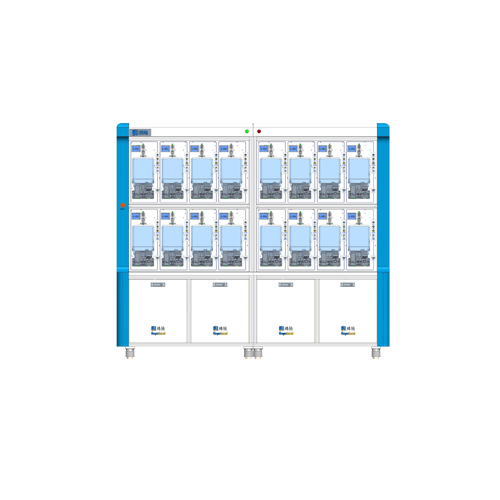

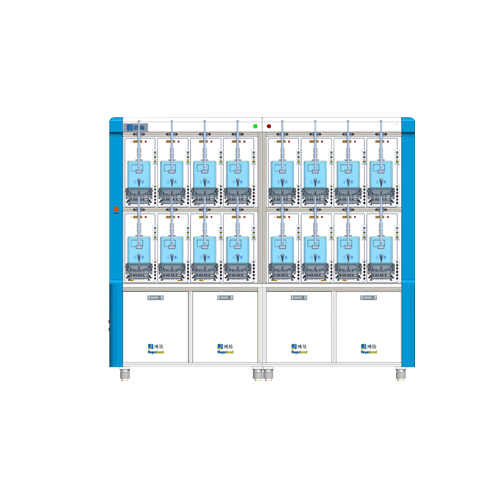

据悉,今年以来针对养殖行业活体养殖物难以确权、后期监管难度大、市场风险高的难题,农行运城分行率先推行“物联网监管+动产抵押”的全新金融服务模式,在芮城投放了全省第一笔活体抵押贷款(能繁母牛),实现了传统信贷业务的破局及活体畜禽、畜牧养殖行业生物资产金融产品化,有效拓展了三农抵押融资渠道。

对于生猪来说,还需要畜牧管理部门“畜牧业直联直报系统”大数据的支撑,系统对生猪抵押资产存出栏数、防疫检疫、市场价格等情况进行动态的监管,帮助承贷银行控制生猪抵押资产风险。据悉,目前金融机构根据动产抵押品评估价值的50%给予贷款授信,对于省、市和县级信用乡(镇、街道)、信用村(社区)、信用户,在贷款额度上还能够享受到差异化支持。

“智慧畜牧贷”是“物联网监管+动产抵押”的全新金融服务模式,实现了活畜抵押的可抵可控。金融机构为奶牛活体抵押价值核定授信额度,将奶牛身份识别信息录入动产融资登记系统,办理了动产抵押登记,将“资源变资产、资产变资金”,有效破解了养殖户“确权难”“抵押难”问题。

(图文来源于运城新闻网,侵删)